Déjà plus de 182 000 membres. Vous aussi créez un compte gratuitement ou connectez-vous

l'auto entrepreneur

L'information auto entreprise et micro entrepreneur

Auto Entrepreneur : Partie 1 sur les principaux impacts de la Loi de Finances 2017

Chaque loi de finances amène des nouveautés et modifications pour les aides fiscales aux entreprises. Celle de 2017 n'y déroge pas ! Cette année, les textes financiers prévoient des mesures pour les entreprises et particuliers. Découvrons dans cette partie 1 celles en faveur des entreprises.

Le projet de Loi de Finances 2017 a été adopté en Conseil des Ministres le 28 septembre dernier et a été publié au Journal Officiel du 30 décembre 2016. La plupart des dispositions prévues sont entrées en vigueur au 1er janvier 2017 ; l'occasion pour l'expert comptable en ligne Comptaliz de rappeler dans cette première partie les principales mesures qui ont été adoptées en faveur des entreprises.

Réduction du taux de l'Impôt sur les Sociétés (IS)

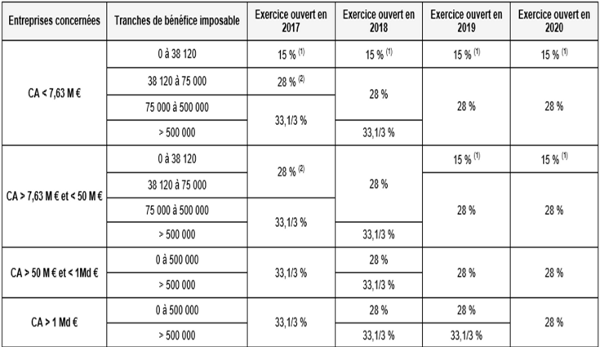

Le taux de l'impôt sur les sociétés (IS) est ramené progressivement de 33,1/3 % à 28 % pour toutes les entreprises à compter de 2020. Pour les exercices ouverts à compter de :

- 2017 : 28 % entre 38 120 € et 75 000 € de bénéfices pour les PME communautaires.

- Pour rappel, les PME communautaires sont des entreprises employant moins de 250 salariés et réalisant soit un chiffre d'affaires annuel inférieur à 50 millions d'euros soit un total de bilan inférieur à 43 million d'euros.

- 2018 : 28 % entre 38 120 € et 500 000 € de bénéfices pour toutes les entreprises.

- 2019 : généralisation du taux à 28 % pour les sociétés ayant un chiffre d'affaires inférieur à 1 milliard d'euros.

- 2020 : généralisation du taux à 28 %.

L'impôt sur les sociétés (IS) au taux réduit de 15 % est applicable pour les PME ayant un chiffre d'affaires allant jusqu'à 50 000 000 € au lieu de 7 630 000 € à compter des exercices ouverts en 2019.

- Tableau récapitulatif de la baisse du taux de l'impôt sur les sociétés sur 4 ans

L'avis Comptaliz

Attention, la baisse progressive du taux de l'impôt sur les sociétés (IS) nécessite une attention particulière lors de la liquidation de l'impôt sur les sociétés.

Le CICE (Crédit d'Impôt pour la Compétitivité et l'Emploi)

Le taux du CICE (Crédit d'Impôt pour la Compétitivité et l'Emploi) passe de 6 % à 7 %.

Rémunérations versées à compter du 1er janvier 2017 dans la limite de 2,5 fois SMIC (44 408,04 € pour 2017 - SMIC : Salaire Minimum Interprofessionnel de Croissance).

Nouveau crédit d'impôt de taxe sur les salaires pour les associations.

- Crédit de l'impôt de 4 %

- Calculé sur les rémunérations versées pendant l'année civile et n'excédant pas 2,5 le SMIC

- Imputable sur le montant de taxe salaire dû (après application de la franchise, des décotes et de l'abattement de 20 304 euros)

- L'excédent pourra être utilisé pour le paiement de la Taxe sur les salaires dû au tire des 3 années suivantes (remboursement du solde à l'issue des 3 ans)

- Concerne les rémunérations versées à compter de 2017

L'avis Comptaliz

Veillez au respect des obligations déclaratives fiscales et sociales. Mention dans l'annexe des comptes pour le suivi de l'emploi du CICE (Crédit d'Impôt pour la Compétitivité et l'Emploi).

Suramortissement fiscal pour l'investissement productif

Sont concernées les entreprises :

- A l'impôt sur le revenu (IR) relevant d'un régime réel d'imposition relevant des BIC (Bénéficies Industrielles et Commerciaux) ou BA (Bénéfices Agricoles).

- A l'impôt sur les sociétés (IS) et quel que soit l'activité.

Pour certains biens :

- Acquis ou fabriqués

- Ou pris en crédit-bail ou en location avec option d'achat

- Entre le 15 avril 2015 et le 14 avril 2017

Montant de la déduction fiscale :

- 40% de la valeur d'origine des biens éligibles hors frais financiers

- Répartie linéairement sur la durée normale d'utilisation à partir du 1er jour du mois d'acquisition ou de fabrication.

- Peu importe la date de mise en service.

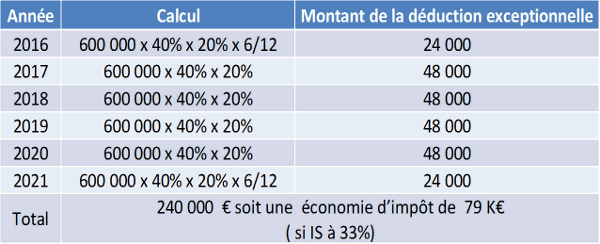

Exemple : Acquisition d'une machine à outil le 2 juillet 2016 pour 600 k€, durée d'utilisation : 5 ans

- Le dispositif s'applique également aux biens commandés avant le 15 avril 2017

- 3 conditions cumulatives :

- Commande effectuée avant le 15 avril 2017

- Commande assortie du versement d'acomptes d'un montant supérieur ou égal à 10% du montant total de la commande

- Acquisition définitive dans les deux ans à compter de la date de la commande

- Extension du suramortissement pour les véhicules acquis entre le 01/01/2016 et 31/12/2017 :

- dont le PTAC (Poids Total Autorisé en Charge) est égal à 3,5 tonnes

- avant uniquement aux véhicules de plus de 3,5 tonnes au gaz naturel ou bio méthane

- dont le PTAC est égal ou supérieur à 3,5 tonnes utilisant un carburant ED95 (Ethanol Diesel)

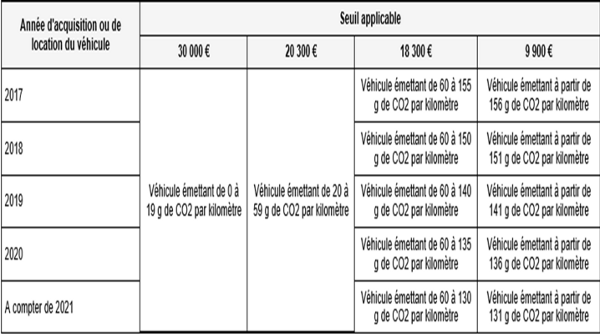

Véhicules de tourisme polluants : fiscalité plus lourde

Aménagement du plafond de déductibilité de l'amortissement des véhicules de tourisme :

Durcissement du barème de la taxe additionnelle à la taxe sur les certificats d'immatriculation des véhicules (malus)

- Véhicule avec réception communautaire

- De 0 € à 10 000 € en fonction du taux d'émission de dioxyde de carbone

- Véhicule sans réception communautaire

- De 0 € à 10 000 € en fonction de la puissance fiscale

L'avis Comptaliz

Optimiser votre fiscalité en faisant le bon choix pour l'acquisition des véhicules d'entreprise.

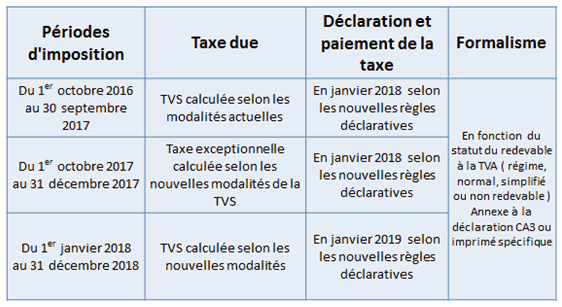

Taxe sur les véhicules de sociétés (TVS)

La période d'imposition pour la taxe sur les véhicules de sociétés est alignée sur l'année civile.

Suppression de la déclaration spéciale n°2855-SD :

Compte tenu de ces aménagements, aucun versement de la taxe n'interviendra en 2017.

Besoin d'aide ? Faites appel aux experts de Comptaliz

Comptaliz est une plate-forme d'expertise comptable en ligne au service des créateurs et des auto entrepreneurs. En plus de fournir un logiciel de gestion efficace pour les micro entrepreneurs, Comptaliz les accompagne au quotidien avec un expert comptable en ligne, véritable copilote de l'entreprise. > En savoir plus sur Comptaliz

Source :

www.comptaliz.fr

Auto Entrepreneur : Les essentiels du mois de Mars pour votre auto entreprise

Auto Entrepreneur : Partie 2 sur les principaux impacts de la Loi de Finances 2017