Déjà plus de 182 000 membres. Vous aussi créez un compte gratuitement ou connectez-vous

l'auto entrepreneur

L'information auto entreprise et micro entrepreneur

Auto Entrepreneur : Partie 2 sur les principaux impacts de la Loi de Finances 2017

Dans cette 2ème partie sur les mesures liées à la Loi de Finances 2017, découvrons celles qui concernent les particuliers et chefs d'entreprise, dont le prélèvement à la source de l'impôt sur le revenu et la dématérialisation fiscale. Quels sont les changements à prévoir pour votre activité ?

Première partie sur la Loi de Finances 2017

Dans un précédent article l'expert comptable en ligne Comptaliz a rappelé les principales mesures qui ont été adoptées au 1er janvier 2017, suite à la publication de la Loi de Finances 2017 au Journal Officiel.

Parmi les thèmes abordés dans la 1ère partie sur les impacts de la Loi de Finances 2017 : la réduction du taux de l'Impôt sur les Sociétés (IS), le CICE (Crédit d'Impôt pour la Compétitivité et l'Emploi), le suramortissement fiscal pour l'investissement productif, la fiscalité plus lourde pour les véhicules de tourisme polluants et la taxe sur les véhicules de sociétés (TVS).

Pour la deuxième partie de ce dossier spécial « Loi de Finances 2017 », Comptaliz revient sur la dématérialisation fiscale, dont le fichier des écritures comptables (FEC) et la facturation électronique, ainsi que sur le prélèvement à la source de l'impôt sur le revenu (IR).

Dématérialisation fiscale

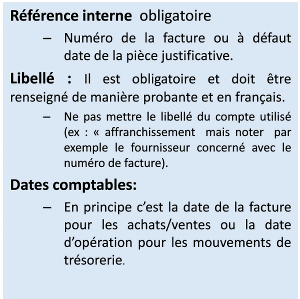

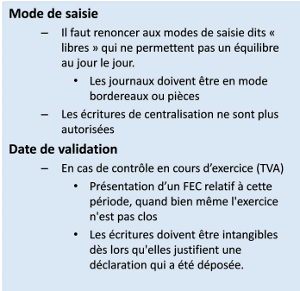

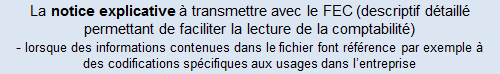

- Fichier des écritures comptables (FEC) :

Le fichier des écritures comptables est à fournir à l'administration au premier jour du contrôle fiscal. Dans le cas contraire, l'entreprise s'expose à une amende de 5 000 € par année de contrôle.

Points de vigilance à connaitre sur le FEC :

- Les logiciels et caisses enregistreuses :

A compter de 2018, il deviendra obligatoire d'utiliser des logiciels de comptabilité ou systèmes de caisses sécurisés et certifiés.

Cette obligation s'applique notamment pour :

- Les assujettis à la TVA (y compris ceux qui relèvent de la franchise en base) qui enregistrent les règlements de leurs clients via ces logiciels

- Les logiciels développés en interne, libres ou accessibles en ligne

Les assujettis qui utilisent une caisse autonome sans fonction enregistrement ne sont pas concernés.

Les conditions :

- Conservation pendant 6 ans et sécurisation des données

- Clôture annuelle ou par exercice

La délivrance d'une attestation par l'éditeur ou par un organisme accrédité sera obligatoire au risque d'avoir pour l'entreprise une amende de 7 500 € par logiciel en l'absence d'attestation. Il sera possible de régulariser la situation dans un délai de 60 jours. Si l'assujetti n'est pas en mesure de présenter l'attestation, l'amende est à nouveau applicable.

L'avis Comptaliz

Vérifiez dès maintenant la mise en conformité de votre logiciel ou système de caisse en contactant votre éditeur.

- Factures électroniques :

Obligation progressive de recourir à la facture électronique pour les contrats conclus entre les fournisseurs et l'Etat, collectivités locales et établissements publics :

Le dépôt des factures doit s'effectuer sur le site mis en place par l'administration fiscale : www.chorus-pro.gouv.fr

L'avis Comptaliz

Afin de préparer au mieux votre passage à la facturation électronique, n'hésitez pas à consulter le site mis en place par l'administration fiscale : communaute-chorus-pro.finances.gouv.fr.

De plus, vérifier toutes les mentions obligatoires figurant sur les factures. Pour vous aider, faites une « check-list » à partir d'un modèle de facture : https://www.service-public.fr/professionnels-entreprises/vosdroits/F31808.

Mesures en faveur des particuliers et chefs d'entreprises

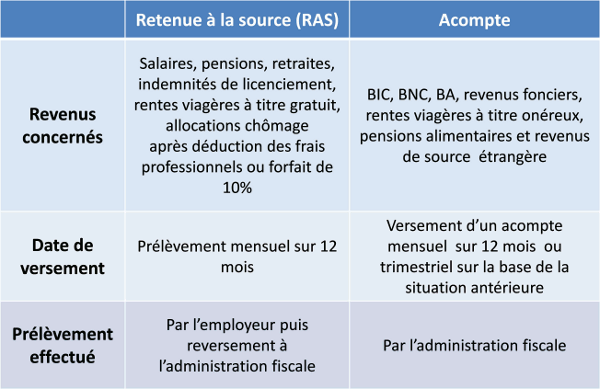

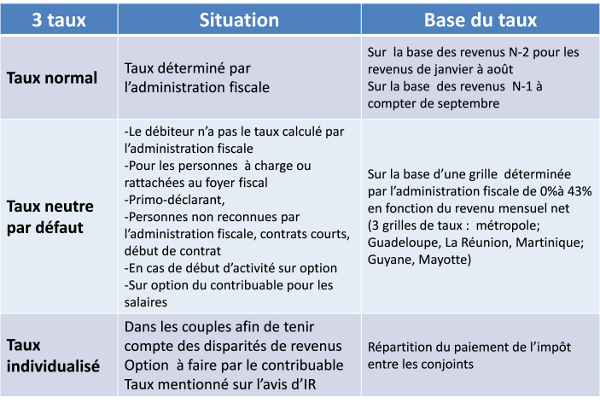

- Prélèvement à la source de l'impôt sur le revenu :

Ce qui change

- L'impôt sera payé l'année de perception des revenus à compter du 1er janvier 2018

Ce qui ne change pas

- Barème de l'IR (Impôt sur le Revenu)

- Prise en compte de la situation familiale

- Réductions et crédits d'impôt

- Établissement de la déclaration annuelle des revenus

Sont exclus du prélèvement à la source :

- plus-values mobilières

- revenus de capitaux mobiliers

- plus-values immobilières

- BIC, BNC soumis au régime micro social et ayant opté au versement libératoire de l'IR (Impôt sur le Revenu)

- BIC, BNC, BA : PV professionnelle CT LT; indemnités d'assurance, MV CT LT, subventions d'équipement

- Avantage et rabais sur stock option, avantage sur actions gratuites

Lexique administratif

BIC : Bénéfices industriels et commerciaux

BNC : Bénéfices non commerciaux

BA : Bénéficies agricoles

PV MV CT LT : Plus-values et moins-values professionnelles à court et à long terme

Ces revenus n'échappent pas à l'impôt : Ils seront déclarés selon les modalités habituelles (déclaration) et l'impôt sera liquidé avec le solde de l'IR (Impôt sur le Revenu) en 2019 pour les revenus 2018.

Remarque : En cas de changement de situation familiale, c'est-à-dire mariage, pacs, divorce, rupture du pacs, décès, augmentation des charges de famille (naissance, adoption enfant mineur, ), cette information est à transmettre à la DGFIP (Direction générale des Finances publiques) dans les 60 jours pour que celle-ci modifie le taux au plus tard le 3ème mois qui suit la déclaration de l'évènement.

De plus, sur demande du contribuable dans son espace personnel sur le site des impôts il est possible de demander une modulation à la hausse ou à la baisse, à condition d'un écart significatif entre le prélèvement modulé et non modulé.

Besoin d'aide ? Faites appel aux experts de Comptaliz

Comptaliz est une plate-forme d'expertise comptable en ligne au service des créateurs et des auto entrepreneurs. En plus de fournir un logiciel de gestion efficace pour les micro entrepreneurs, Comptaliz les accompagne au quotidien avec un expert comptable en ligne, véritable copilote de l'entreprise. > En savoir plus sur Comptaliz

Source :

www.comptaliz.fr

Auto Entrepreneur : Partie 1 sur les principaux impacts de la Loi de Finances 2017

Auto Entrepreneur : Pourquoi et comment créer un site internet de qualité ?